Una mirada al sistema de detracciones tributarias

Una mirada al sistema de detracciones tributarias

El SPOT, también denominado "sistema de detracciones", es un mecanismo de recaudación de impuestos mediante el cual el adquirente de determinados bienes o servicios (descritos en la norma correspondiente) gravados con el IGV, debe depositar una parte del precio total en una cuenta del Banco de la Nación perteneciente al propio proveedor, que servirá para realizar pagos a la SUNAT, por cualquier deuda tributaria (no sólo IGV), y luego de un período de tiempo (aproximadamente cuatro meses) puede liberarse, si es que el titular de la cuenta no tiene más deudas con la Administración.

En un principio, el SPOT sólo afectaba a la venta de determinados bienes que se producían en el sector rural, como azúcar, arroz pilado, madera y alcohol etílico. Pero con el transcurso de los años el ámbito de aplicación de este sistema se ha ido extendiendo a una gran variedad de servicios empresariales tales como los servicios legales, contables, ingeniería, transporte de bienes por vía terrestre, transporte público de pasajeros por vía terrestre, los contratos de construcción y recientemente la reparación y mantenimiento de bienes muebles.

Hay diferentes tasas aplicadas a las detracciones. Así, cuando se trata de la adquisición de determinados bienes pueden ser de 7%, 9%, 10% o 15%; mientras que cuando se aplica a la prestación de servicios varían entre 4%, 5%, 9% y 12%.

Uno de los aspectos más complicados de aplicar este sistema es la determinación de cuándo los servicios están sujetos al SPOT, debido a que las normas son muy poco claras. Según lo establecido en la normativa vigente, el momento de realizar la detracción será de acuerdo al siguiente esquema:

Obligados primarios

A. Venta de bienes

En el caso de los bienes señalados en el anexo 1:

- La detracción (el depósito) la realizará el adquirente con anterioridad al traslado de los bienes.

- En el caso de retiro de bienes el depósito se efectuará en la fecha del retiro o en la fecha en que se emita el comprobante de pago, lo que ocurra primero.

En el supuesto de los bienes señalados en el anexo 2:

- El depósito debe efectuarlo el adquirente hasta la fecha de pago parcial o total al proveedor o dentro del quinto día hábil del mes siguiente a aquel en que se efectúe la anotación del comprobante de pago en el Registro de Compras, lo que ocurra primero.

- Hasta la fecha en que la Bolsa de Productos entrega al proveedor el importe contenido en la póliza, cuando el obligado a efectuar el depósito sea el sujeto señalado en el inciso b.2) del numeral 10.1 del artículo 10°.

- En el retiro considerado venta de acuerdo al inciso a) del artículo 3° de la Ley del IGV, en la fecha del retiro o en la fecha en que se emita el comprobante de pago, lo que ocurra primero.

B. Prestación de servicios (anexo 3)

El usuario del servicio o el que encarga la construcción debe efectuar la detracción hasta la fecha de pago (total o parcial) o dentro del quinto día hábil del mes siguiente a la anotación de la factura en el Registro de Compras o lo que ocurra primero.

Obligados subsidiarios

A. Venta de bienes

En los supuestos de venta establecidos en el anexo 2, en caso que el proveedor reciba la totalidad del importe de la operación sin haberse acreditado el depósito respectivo, debe efectuar la detracción dentro del quinto día hábil siguiente de recibida la totalidad del importe de la operación.

B. Prestación de servicios

Cuando el prestador del servicio o quien ejecuta el contrato de construcción reciba la totalidad de la factura, sin descontar la detracción deberá efectuar la detracción dentro de los cinco días hábiles siguientes a la fecha en la cual ha recibido el dinero.

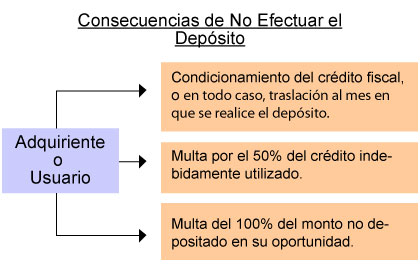

Un punto sustancial y controvertido en el SPOT está referido a las consecuencias que impone al comprador, al usuario del servicio o de forma subsidiaria al proveedor o prestador del servicio en caso dichos sujetos no efectúen la detracción. Las sanciones, como veremos a continuación, resultan extremas:

La combinación de un ámbito de aplicación poco claro con consecuencias tributarias tan severas como las indicadas, que pueden superar el 600% del monto a detraer, hacen de este sistema uno de los aspectos más delicados de nuestro actual sistema tributario.

¿Cómo percibe usted la severidad de la autoridad tributaria ante el incumplimiento en las detracciones?

Profesor de la Maestría en Finanzas de ESAN

Es representante titular de CAPECO ante el Comité de Asuntos Tributarios y Económicos de la CONFIEP. Socio de la firma Picón & Asociados, dedicada a la consultoría tributaria. Asociado del Instituto Peruano de Derecho Tributario y de la International Fiscal Association (IFA) – Grupo Perú. Abogado de la Universidad de Lima, Magíster en Administración de la Escuela de Administración de Negocios (ESAN) y egresado del Doctorado en Derecho Empresarial (Universidad de Sevilla).

- Docente en Diploma en Tributación Empresarial

Otros artículos del autor

Fiscalización tributaria por redes sociales

La Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat) viene anunciando una serie de medidas para aumentar la recaudación. Incluso planea revisar las redes sociales de los contribuyentes para detectar evasiones. ¿Es un buen paso?

La ley del IGV justo y las complicaciones para la SUNAT

El próximo 12 de diciembre vence el plazo para que el Poder Ejecutivo promulgue el proyecto de ley denominado "IGV Justo", norma que permitirá a las mypes que facturen hasta 1,700 UITs (S/. 6.7 millones) la posibilidad de postergar el pago del IGV hasta por tres meses desde su declaración.

El previsible incremento del impuesto predial para el 2017

Los impuestos son pagos que los privados realizamos al Estado (gobierno nacional o local) para financiar el cumplimiento de sus funciones y las inversiones públicas que sean necesarias. Al mismo tiempo, los impuestos gravan diferentes manifestaciones de riqueza, normalmente la propiedad, los ingresos o el consumo.