Las bondades del ahorro previsional

Las bondades del ahorro previsional

Uno de los factores que se debe reconocer es la falta de educación financiera que existe en nuestro país, y que no permite proyectar un ahorro previsional que debería ser programado desde el inicio de la vida laboral y no cuando se está cercano a la jubilación. Este artículo analiza las bondades del ahorro provisional ante las últimas modificaciones del Sistema Privado de Pensiones.

Con las últimas modificaciones a la Ley del Sistema Privado de Pensiones, se inició una polémica que cuestionaba si los peruanos eran capaces de administrar y ahorrar el dinero de su jubilación, sin derrocharlo o morir en el intento.

Un escenario importante para el ahorro es el monto a percibir en la jubilación: si hablamos del Sistema Privado de Pensiones este no superará el 30% o 40% del sueldo recibido (del que tenía una persona laboralmente activa); mientras que para el Sistema Nacional de Pensiones el monto a recibir será de S/ 857.00 soles en el mejor de los casos.

Actualmente, según la SBS, la pensión promedio en la ONP es de poco más de 600 soles y en las AFP supera los 950 soles. Una radiografía significativa que, sin hacer muchos números, nos lleva a deducir que el jubilado no podrá mantenerse íntegramente con su pensión y menos llevar el mismo nivel de vida que tenía cuando trabajaba. Incluso, se encuentra obligado a continuar trabajando después de la edad de jubilación.

Las ventajas de cada pensión

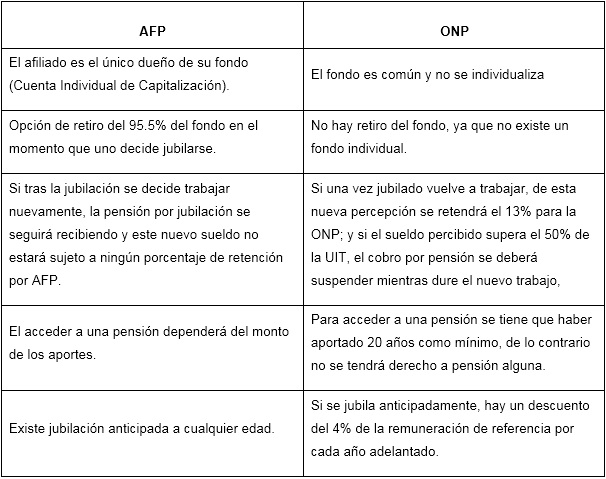

Sabemos que al iniciar la vida laboral todo trabajador estará obligado a optar entre los dos sistemas de fondos de pensiones vigentes, ya sea las Administradoras de Fondos de Pensiones (AFP) como sistema privado, o la Oficina de Normalización Previsional (ONP) del sector público.

Ambos sistemas coinciden en varios puntos, sin embargo, es importante analizar las principales diferencias:

Adicionalmente, y antes de tomar una decisión sobre qué sistema es el que más nos conviene, es indispensable considerar:

Pensar en el monto de ingresos futuros y el tiempo de aportes:

Un punto recurrente que es una de las grandes omisiones, es la falta de proyección en el ingreso. Se debe ser consciente de que no necesariamente el monto con el que una persona inicia laboralmente, será el monto que mantendrá cuando alcance la adultez o termine antes de una jubilación.

Se debe analizar por qué sistema optar no solo por el sueldo actual que percibimos, sino por los años que esperamos aportar. Es decir, si inicio mi vida laboral formal a los veinte años, estaré aportando 45 años antes de jubilarme, con lo cual puedo tener una idea de mis futuros aportes a cualquiera de los dos sistemas.

Tipo de fondo

Si opto por el Sistema Privado de Pensiones, mi dinero será trabajado por la AFP en busca de generar rentabilidad del mismo. Sin embargo, también se pueden generar pérdidas dependiendo el tipo de fondo que se elija: el fondo 1, llamado el conservador, es el de menor riesgo; el fondo 2, denominado balanceado o mixto, busca minimizar el riesgo; y, el fondo 3, que es el de crecimiento, busca rentabilizar de manera más rápida nuestro dinero. Recordemos que a mayor rentabilidad mayor riesgo.

En la actualidad, se ha creado un fondo cero que no tiene riesgo, y es obligatorio para los afiliados que cumplen 65 años. Los demás aportantes también pueden estar en el a partir de los 60 años.

Jubilación única, ingreso futuro

Lo importante en las finanzas personales es no depender de un solo ingreso, por lo que si empezamos a prever un ahorro previsional desde que somos jóvenes -a través de inversiones o de ahorros paralelos-, la pensión no será nuestro único ingreso a la hora de jubilarnos y podremos seguir manteniendo nuestra calidad de vida y la de nuestra familia.

Otros artículos del autor

Y ahora, ¿qué hago con la "grati"?

Durante los meses de julio y diciembre, los trabajadores acceden a un beneficio laboral que se conoce como gratificación. Esta remuneración consiste en un sueldo íntegro adicional, que se otorga cuando el trabajador ha laborado por 6 meses seguidos (o la proporción de este tiempo). A pocos días de la tan ansiada "grati", este artículo busca dar algunas recomendaciones para mejorar el uso de este dinero.

¿Qué debo saber sobre las tarjetas de crédito?

El tener tarjetas de crédito se ha convertido en algo cotidiano. Sin embargo, muchas personas cuentan con más de una en la billetera y no conocen la información correcta para su uso. En el siguiente artículo compartiré algunas observaciones y consejos.

¿Cómo sacarle el máximo provecho a nuestra gratificación?

No cabe duda de que julio y diciembre son los meses festivos más esperados por la mayoría de trabajadores, donde la ansiada gratificación se hace presente. La gran interrogante para quienes todavía no han gastado su gratificación antes de recibirla siempre será cómo aprovecharla: ¿en unas vacaciones o resolviendo compromisos financieros? En este artículo se han elaborado algunos consejos para decidir cómo gastar la ansiada "grati".