¿Cómo financiar los activos de mi negocio a mediano y largo plazo?

¿Cómo financiar los activos de mi negocio a mediano y largo plazo?

Los activos pueden financiarse mediante préstamos de mediano y largo plazo o contratos leasing, pero es importante conocer los detalles de ambas modalidades para escoger la más adecuada, según la situación de la empresa.

En el ámbito financiero, es muy conocido el mandamiento “No financiarás activos fijos con financiamientos de corto plazo”. Este principio está ligado con la recomendación de financiar las necesidades de inversión de corto plazo con recursos de corto plazo, y las inversiones de mediano y largo plazo con recursos financieros de mediano y largo plazo.

Este principio es de sentido común y aceptación general, ya que no parece coherente financiar un inmueble o maquinaria con un préstamo a 90 días. Sin embargo, en algunos casos, la decisión final dependerá del modelo de negocio y la forma de operar de la empresa. Por ejemplo, en los supermercados y gimnasios, parte de los activos fijos se financian con proveedores e ingresos diferidos, respectivamente, y es parte de sus modelos de negocio.

En este artículo, abordaremos los tipos de financiamiento bancario a mediano y largo plazo más típicos y disponibles del mercado. Nos centraremos en el financiamiento de los activos permanentes (fijos y corrientes permanentes), repasaremos el concepto de capital de trabajo desde una perspectiva financiera y estableceremos sus diferencias respecto al capital de trabajo operativo y las necesidades operativas de fondos.

Conceptos previos

Los recursos permanentes son los financiamientos exigibles a mediano y largo plazo y con vencimiento a más de un año. Como ejemplo, tenemos los préstamos bancarios a mediano y largo plazo, los bonos y el capital (patrimonio). Luego están los activos permanentes y fluctuantes, que permanecen dentro de los activos de una empresa a mediano y largo plazo, por lo que deben financiarse con recursos permanentes. Como ejemplo, tenemos a los inmuebles, la maquinaria y el equipo.

Tenemos también activos corrientes permanentes como lo son parte de las cuentas por cobrar, de los inventarios y de los gastos pagados por anticipado. A lo largo del año y según la estacionalidad de un negocio, habrá meses donde estas cuentas serán máximas y otros donde serán mínimas. En los meses de menor actividad, tendremos cuentas por cobrar e inventarios mínimos, denominados permanentes. La parte que aparece y desaparece con la mayor o menor actividad es la fluctuante.

El activo corriente permanente requiere un financiamiento permanente. Si se financia con un préstamo a corto plazo, es probable que se emitan los famosos pagarés renovables, donde solo se pagan intereses, por cuanto estas financiando una inversión permanente con recursos de corto plazo. En cambio, la parte fluctuante de los activos corrientes se financia, en principio, con recursos de corto plazo. Por ejemplo, es probable que una cadena de tiendas de calzado para damas registre más actividad en mayo, julio y diciembre. Los activos corrientes temporales crecerán en esos meses y deberán financiarse, en principio, con préstamos de corto plazo.

Existe el concepto de capital de trabajo operativo, también llamado necesidades operativas de fondos. Es la inversión necesaria para operar y se calcula restando el activo corriente operativo y el pasivo corriente operativo. Solo considera las cuentas operativas del negocio y su magnitud depende del nivel de actividad y el ciclo operativo y de caja de la empresa. El capital de trabajo operativo fluctúa con el nivel de actividad u operaciones de un negocio. Por otro lado, desde una perspectiva financiera, el capital de trabajo es igual a los recursos permanentes (financiamiento que no es exigible a corto plazo tales como los préstamos bancarios a mediano y largo plazo, bonos y el capital o patrimonio) menos los activos fijos. Es decir, engloba el exceso de recursos permanentes sobre los activos fijos; ese exceso que no es exigible a corto plazo y que sin embargo financia parte del activo corriente operativo o capital de trabajo operativo, el mismo que se convertirá en caja en el corto plazo. Es un “colchon” que permite a la empresa amortiguar desfases de liquidez operativas. Se trata de una cuestión estructural ligada con la estructura financiera a mediano y largo plazo, ya que incluye el pasivo permanente y el patrimonio y que además no fluctúa con el nivel de actividad u operaciones de una empresa. En general, una empresa bien estructurada necesita acompañar su crecimiento de manera saludable con un mayor capital de trabajo desde una perspectiva financiera.

Préstamo de mediano y largo plazo

En el caso de los préstamos bancarios de mediano y largo plazo, con vencimiento mayor a un año, suele firmarse un pagaré y un contrato de deuda. Además, el contrato de deuda incorporará covenants financieros y no financieros. Entre los no financieros, tenemos el no cambio de propiedad, el no cambio de dirección o management, el no reparto de dividendos, la no venta de activos fijos y la no reorganización de sociedades.

Entre los covenants financieros, resaltan el de Ebitda/Gastos financieros, el Ebitda/Servicio de deuda y el Deuda financiera/Ebitda. En teoría, ante el incumplimiento de un covenant, el banco puede dar por vencido todo el préstamo y ejecutar las garantías previstas. Sin embargo, al incumplirse el banco no ejercerá este derecho de buenas a primeras, aunque lanzará una advertencia para que se corrija esta situación en el futuro.

Los covenants siempre pueden negociar con las instituciones bancarias para evitar que afecten la flexibilidad financiera del negocio. Una vez negociados y establecidos, entran en juego los waivers. Son permisos para incumplir un covenant financiero sin que, por ello, el prestamista adopte medidas drásticas. El banco siempre puede aceptarlos o rechazarlos.

Para comparar el costo de un préstamo a mediano y largo plazo entre varias instituciones bancarias, no basta comparar sólo la tasa efectiva anual (TEA), sino también la tasa de costo efectivo anual (TCEA). Esta última incorpora los costos adicionales de un préstamo como el costo por estructuración, la comisión de desembolso y la penalidad por prepago, que encarecen el costo del préstamo. Además del costo, debe tenerse claro que el repago de la deuda calza con la generación de caja del negocio.

Otros montos particularmente importantes y negociables son el costo por estructuración, la comisión de desembolso y la penalidad por prepago. También puede eliminarse la penalidad por prepago si se demuestra que el mismo se realizó con generación interna y no con préstamos de otros bancos. Además, parte del costo no monetario de un préstamo son las garantías exigidas. Mientras menos haya, mejor. Por último, los préstamos de mediano y largo plazo, al ser recursos permanentes, incrementan el capital de trabajo desde una perspectiva financiera.

Leasing financiero

El leasing o arrendamiento financiero es un mecanismo de financiamiento que, de alguna forma, compite con los préstamos bancarios a mediano plazo. Si una empresa desea adquirir un activo fijo, puede financiarlo con un préstamo bancario o mediante un contrato leasing.

Si se financia un activo mediante préstamo bancario, la empresa lo adquiere de manera legal y económica. En ese sentido, contabiliza el activo y el préstamo bancario como un pasivo en su estado de situación financiera. Además, la empresa depreciará el activo de forma tributaria, según el régimen general, sin obtener el beneficio de la depreciación acelerada.

En cambio, si la empresa adquiere el activo mediante un contrato de leasing, será propiedad legal del banco hasta el final del contrato y que se realice el pago de la opción de compra. La opción de compra es un pago simbólico al final del contrato, ascendente en general a USD 1 o al 1 % del costo del activo.

Aunque el activo es del banco hasta el pago de la opción de compra, desde el punto de vista tributario, la empresa arrendataria lo deprecia, por cuanto ella lo usufructúa de forma económica, y lo reconoce, junto con las cuotas del leasing, como un pasivo en su estado de situación financiera. Además, no deduce la cuota de leasing, sino solo los intereses y la depreciación del activo, mientras que el banco reconoce esos mismos intereses como un ingreso.

La adquisición de un activo mediante un contrato leasing otorga el beneficio de la depreciación acelerada. En el caso de un bien mueble, el activo podrá depreciarse en el plazo del contrato leasing, pero como mínimo en dos años. En el caso de un bien inmueble, el activo (la obra civil) podrá depreciarse en el plazo del contrato en cinco años como mínimo.

A pesar de este beneficio, que asegura mayor liquidez durante los primeros años y un mayor valor, no olvidemos que las cuotas podrían ser más altas por tratarse de contratos de dos años o cinco para el caso de los inmuebles. Además, en el caso del leasing, el bien es propiedad del banco y, por lo tanto, tras vencerse tres cuotas por falta de pago, el arrendador puede dar por vencido todo el contrato (convirtiendo en exigible toda la deuda) y el arrendatario deberá devolver el bien, bajo el riesgo de apropiarse de un activo que no es suyo, con las implicancias legales que ello podría tener.

Si la empresa entra a un proceso concursal, el bien no es parte de la masa concursal por cuanto no es un activo de la empresa, sino del banco. También debemos tener cuidado con cumplir las formalidades del contrato. Por ejemplo, debemos pagar y ejercer la opción de compra porque, de no hacerlo, la administración tributaria entenderá que no se trata de un leasing financiero y, por lo tanto, no debería haber registrado una depreciación acelerada, entre otros.

Estructura financiera para estar calzado

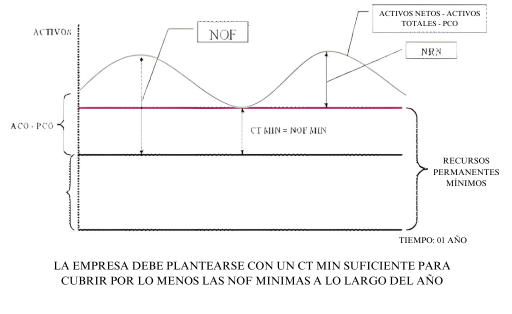

Los activos corrientes permanentes deberían financiarse con recursos de mediano y largo plazo. En este punto, el capital de trabajo desde el punto de vista financiero es igual a la parte permanente del capital de trabajo operativo o NOF definiéndose así el Capital de Trabajo Mínimo a fin de estar calzado, como se muestra en la figura 1, donde ACO es el activo corriente operativo, PCO es el pasivo corriente operativo, NOF es el capital de trabajo operativo o las necesidades operativas de fondos, CT es el capital de trabajo desde el punto de vista financiero y NRN es la necesidad de recursos negociados.

Figura 1

Esta situación implicaría que sólo los activos corrientes fluctuantes se financien con préstamos de corto plazo para evitar los pagarés eternamente renovables y el riesgo que conllevan, además de asegurar que la empresa cuente con el capital de trabajo mínimo recomendable. ¿Has pasado por estas situaciones al adquirir bienes muebles e inmuebles para tu negocio? Cuéntanos tu experiencia.

Si quieres aprender más sobre este tema, participa en los programas del área de Finanzas de ESAN.

En el financiamiento por leasing, hay que tener claro que el activo adquirido será propiedad legal del banco hasta el final del contrato y que se realice el pago de la opción de compra.

Profesor a tiempo completo del área de Finanzas, Contabilidad y Economía de ESAN. Ph.D en Administración y Dirección de Empresas de la Universidad Complutense de Madrid. Magíster en Finanzas, ESAN.

Economista. Experiencia profesional en áreas financieras de empresas industriales y de servicios y en asesorías en reestructuraciones empresariales, en evaluación de proyectos, en valorización de empresas, en asesoría en el proceso de compra–venta de empresas, en Implementación de sistemas de planeamiento y control de gestión y cuadros de mando (Balanced scorecard), entre otros. Actualmente asesor y consultor de empresas y director en empresas familiares.

- Docente en PADE Internacional en Marketing Digital y Comercio Electrónico

- Docente en Análisis, modelamiento financiero y proyección de estados financieros a mediano y largo plazo

- Docente en Curso Gobierno y Dirección Financiera de Empresas Familiares

- Docente en Diploma de Especialización en Control Financiero

- Docente en Diploma de Especialización en Gestión de Empresas Mineras

Otros artículos del autor

Hacia un mañana sostenible: Sostenibilidad y retos del transporte urbano en Lima

La movilidad en Lima afronta muchas barreras que podrían superarse mediante acciones como las propuestas del Foro Internacional El Desafío de la Movilidad Sostenible, que giran en torno a la sostenibilidad.

Empresas familiares: En camino hacia la profesionalización

Para profesionalizar una empresa familiar es clave incluir en el directorio a profesionales externos e independientes, al igual que definir un protocolo familiar con lineamientos para la incorporación de nuevos miembros de la familia.

Empresas familiares en tiempos de inflación: ¿Cómo tomar decisiones financieras?

La necedad de algunas empresas familiares por mantener su nivel de vida en tiempos de inflación puede llevar a tomar decisiones que afecten su riqueza socioemocional y financiera, lo cual pone en riesgo la sostenibilidad de los negocios.