Instrumentos de renta fija y variable en el financiamiento de proyectos de inversión

Instrumentos de renta fija y variable en el financiamiento de proyectos de inversión

Las empresas buscan su desarrollo y crecimiento a través del impulso de proyectos de inversión. Sin embargo, el financiamiento de proyectos puede verse desde dos esquemas: el de Finanzas Corporativas y el de Project Finance. En el primer enfoque, un nuevo proyecto de infraestructura se financia tomando en consideración todos los activos y flujos de caja existentes de la empresa. Por ello, cada proyecto tiene un impacto en el resto de inversiones, pues afecta el riesgo conjunto de la corporación, sus activos, y el flujo de caja conjunto. En este campo de Finanzas Corporativas debe decidirse cómo financiar las inversiones de forma integral, buscando una estructura de capital óptima para este fin.

Por el contrario, en el enfoque de Project Finance, el proyecto de inversión prescinde de la empresa por medio de la creación de una Sociedad de Propósito Específico (SPE) que permite estructurar el financiamiento de manera aislada, haciendo que este dependa solamente de los flujos del proyecto. Esto suele ocurrir cuando el proyecto es de gran magnitud o debido también a la existencia de condiciones legales que hacen necesario la implementación de este esquema en el desarrollo de proyectos de infraestructura.

En este artículo se aborda la estructuración del financiamiento bajo el esquema de Project Finance y cómo las características económicas del proyecto influyen en el uso de instrumentos de renta fija y variable.

Financiamiento bajo el esquema Project Finance

La estructuración del financiamiento de un proyecto bajo el esquema de Project Finance parte de un paso previo: el análisis económico que lleva a la proyección de los flujos y necesidades de inversión. Por ejemplo, si se pretende hacer una inversión en una central hidroeléctrica, se debe establecer la inversión que demandará la central, los ingresos que el proyecto generará por la venta de energía, los costos operativos en los que se incurrirá y el tratamiento tributario de las utilidades e ingreso para así obtener los flujos netos.

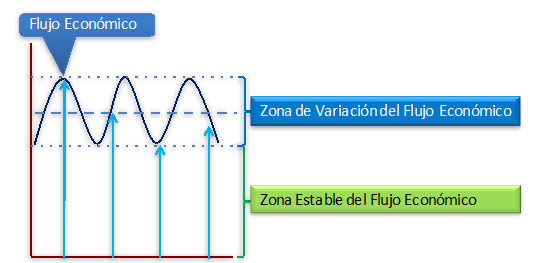

Este paso previo tiene asociado un grado de incertidumbre, pues ningún intento de pronosticar el futuro es del todo certero. Sin embargo, aceptar la aleatoriedad y la incertidumbre nos permite identificar un nivel de flujos piso o mínimo con alta probabilidad de ser estable y catalogar al resto del flujo esperado como una zona sujeta a probables variaciones. Esta identificación de una zona variable y otra estable se puede observar en el Gráfico 1.

A partir de la división de los flujos es que parte la estructuración del financiamiento y el uso de instrumentos de renta fija y variable.

Los instrumentos de renta fija pueden ser aquellos que se emiten en (i) el mercado de capitales como Bonos, Certificados de reconocimiento de Derechos de Cobranza o Notas; o (ii) el Sistema de Créditos a través de Préstamos, Leasing operativo o Créditos Bancarios. Estos instrumentos tienen dos características principales: asumen montos ciertos de repago con fechas ciertas de repago, por lo tanto se alinean mejor con la Zona Estable del flujo económico. Esto significa que el flujo piso es el que debe ser usado como base para el servicio de deuda de instrumentos de renta fija, lo que permitirá menores costos financieros y/o evitará la no financiación del proyecto. La zona que tiene los ingresos netos o flujos económicos variables será la fuente de repago de los instrumentos de renta variable que pueden ser acciones comunes que se emiten como parte del capital social de la sociedad o podrían ser también acciones preferentes, en este escenario los accionistas no exigen un pago de flujos constantes sino que están más interesados en la rentabilidad que pueden producir estos flujos a cambio de asumir nivel de riesgo mayor.

Con estos análisis se determina la estructura deuda/capital del proyecto. Por ejemplo, si se determina que del 100% del monto de inversión necesario, la Zona Estable cubre el 70%, entonces se llegará a una estructura de 30% de capital de accionistas y 70% de deuda.

Lee el artículo completo aquí.

Fuente: Gestión.pe