Impuesto progresivo a las empresas: sugerencia de reforma tributaria

Impuesto progresivo a las empresas: sugerencia de reforma tributaria

El Impuesto a la Renta de Tercera Categoría en el Perú es un ejemplo de un impuesto proporcional que hace que todos los contribuyentes de este régimen paguen la misma tasa cualquiera sea la renta neta que obtengan.

El impuesto proporcional es el "más ineficiente económicamente" debido a que el Estado lo mantiene para las rentas empresariales por criterio recaudatorio, pues grava por igual a todos los agentes económicos (grandes o pequeños), con una misma tasa, cualquiera sea el tamaño de los beneficios netos que obtenga, sin mirar que este sistema influirá en los precios de los productos causando un mayor "peso muerto", debido a que reduce el excedente del productor, especialmente el correspondiente a las pequeñas empresas.

El impuesto proporcional es el "más ineficiente económicamente" debido a que el Estado lo mantiene para las rentas empresariales por criterio recaudatorio, pues grava por igual a todos los agentes económicos (grandes o pequeños), con una misma tasa, cualquiera sea el tamaño de los beneficios netos que obtenga, sin mirar que este sistema influirá en los precios de los productos causando un mayor "peso muerto", debido a que reduce el excedente del productor, especialmente el correspondiente a las pequeñas empresas.

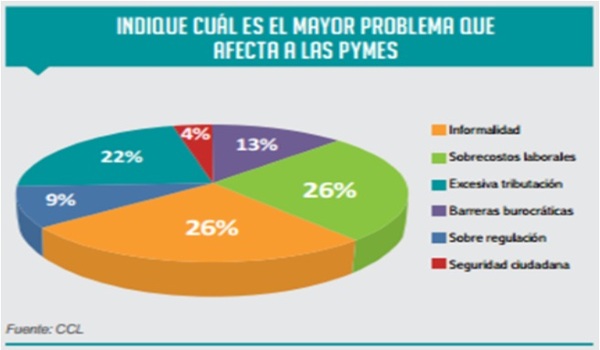

En un sondeo efectuado por la Cámara de Comercio de Lima (CCL) a más de 100 pequeños empresarios, el 26% de los emprendedores consultados reconoció que los sobrecostos laborales y la informalidad son los factores que más desalientan la creación y crecimiento de la pequeña y mediana empresa. Otras trabas para el emprendimiento identificadas fueron la carga tributaria (22%) y las barreras burocráticas (13%).

Esta encuesta refleja que se requieren reformas en los factores aludidos. Respecto al aspecto tributario, los emprendedores que inician actividades se incorporan directamente al Régimen General del Impuesto a la Renta de Tercera Categoría asumiendo una carga excesiva anual del 28% sobre la renta neta. En tanto, quienes ingresan al Régimen Especial de Renta, el cual establece una tasa del 1.5% de los ingresos netos mensuales, solo se verán beneficiados mientras no superen los S/. 525 000.00 de ingresos al año, pasando obligatoriamente, una vez superado el límite de ingresos anual, a una tasa del 28% del Régimen General del Impuesto a la Renta de Tercera Categoría, lo cual es considerado como una carga tributaria excesiva.

Frente a ello, el sistema de impuesto progresivo a las empresas es el "menos ineficiente económicamente" porque causa un "menor peso muerto" en el mercado pues va aumentando la tasa conforme aumenta la capacidad contributiva, influyendo de distinta manera en los precios. Adicionalmente sirve como una herramienta para apoyar a las pequeñas empresas o quienes comienzan actividades al gravárseles inicialmente con una tasa baja.

Frente a ello, el sistema de impuesto progresivo a las empresas es el "menos ineficiente económicamente" porque causa un "menor peso muerto" en el mercado pues va aumentando la tasa conforme aumenta la capacidad contributiva, influyendo de distinta manera en los precios. Adicionalmente sirve como una herramienta para apoyar a las pequeñas empresas o quienes comienzan actividades al gravárseles inicialmente con una tasa baja.

Si bien el argumento contra la progresividad es su efecto desincentivador ya que, los contribuyentes situados cerca del límite superior de las categorías, tendrán un fuerte incentivo a no aumentar o a ocultar sus rentas para no cambiar de categoría o escalón, creemos que el problema no es la progresividad en sí, sino la cantidad de escalones, la magnitud de las alícuotas y su ritmo de crecimiento. Respecto a la ocultación de ingresos, este factor es menos probable pues a partir del 2016 los contribuyentes del régimen general o régimen especial de renta con mas 75 UITs de ingresos al 2015 (S/. 288 750 nuevos soles) están obligados a llevar registros de ventas y compras electrónicos.

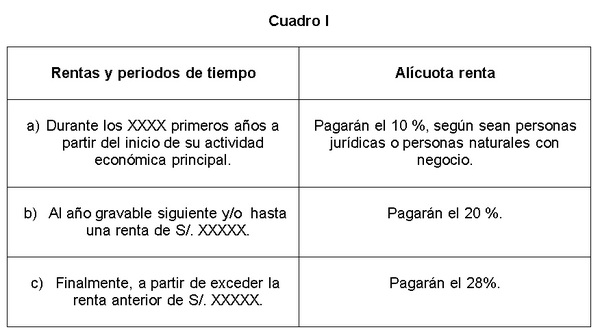

Por ello, puede sugerirse un modelo de sistema progresivo mixto a las rentas empresariales basado en periodos de tiempo y capacidades contributivas, con pocos escalones, sustitutivo del actual sistema proporcional, como se muestra en el Cuadro I.

Otros artículos del autor

Análisis económico del impuesto progresivo a las empresas

En octubre de 2015 Conexión ESAN publicó el artículo "Impuesto progresivo a las empresas: sugerencia de reforma tributaria" que propone incorporar un sistema tributario progresivo por ser más compatible con la formalización respecto al esquema de tributación proporcional vigente. Sin embargo, hoy nos preguntamos: ¿cuál sería la incidencia de esta propuesta en el ámbito empresarial?